區塊鏈

DeFi:Avalanche與Fantom鎖倉量激增!穩定幣全面復甦

市場逐漸回暖,加密貨幣包括主流幣 BTC、ETH 也相繼創下歷史新高,根據 DeFi 數據,加密貨幣市場整體皆有上升趨勢,截至 10 月底,在去中心化項目的總鎖倉量就來到 2,426.1 億美元。市場上的穩定幣、DEX、抵押借貸、比特幣錨定幣交易熱度都逐漸回絡。

隨市場回暖,BTC、ETH 等相繼創下新高,DeFi 中的數據整體上升,但不同平台的表現也出現分化。Defi Llama 數據顯示,截至 10 月 31 日,所有智能合約平台上 DeFi 項目中的總鎖倉量(TVL)為 2,426.1 億美元,其中 Ethereum 1,636 億美元、BSC 193 億美元、Solana 125 億美元、Terra 99.5 億美元、Avalanche 83.8 億美元、Fantom 54.9 億美元、Polygon 49.7 億美元、Arbitrum 24.1 億美元。

由於加密貨幣市場整體上漲,所有主要智能合約平台的 TVL 在過去一個月都有所上升。Fantom 與 Avalanche 繼續表現出強勢的增長,TVL 超過 Polygon,而隨著競品後來者居上,Polygon 進一步喪失了競爭力。

Avalanche、Fantom、Arbitrum 過去一個月 TVL 的成長幅度均超過 100%。Aave 在部署到 Avalanche 之後,在一個月之內超越生態原生項目 Trader Joe 和 Benqi,成為 Avalanche 上 TVL 最高的 DeFi 協議。

OHM 仿盤 Wonderland 為 Avalanche 貢獻了較多的增長,過去一個月 TVL 從 1.98 億美元增至 10.63 億美元,但幾乎全部資產都為自身代幣 TIME 的質押。Fantom 的數據暴增來源於借貸協議 Geist Finance 帶來的挖礦機會,但隨後 Geist Finance 中的流動性向其它生態轉移。Arbitrum 則是各種項目資金遷移帶來的機會。

具備擴展性的老牌 DeFi 項目成為這場爭奪流動性戰爭的贏家,這一點在以太坊二層網路 Arbitrum 上表現最為突出,其上 TVL 前十的項目均早已在以太坊上上線,可直接遷移到包括 Arbitrum 在內的支持 EVM 的智能合約平台上。

受惠於 Curve 的多鏈策略,Curve 已經成為所有 DeFi 協議中 TVL 最高的一個,超過 200 億美元。Curve 的多鏈擴張開始較晚,但發展迅速,除以太坊外,還部署到了 Avalanche、Fantom、Polygon、Arbitrum、xDai、Harmony 這些智能合約平台上,並迅速占領穩定幣交易市場。

算法穩定幣熱度覆甦

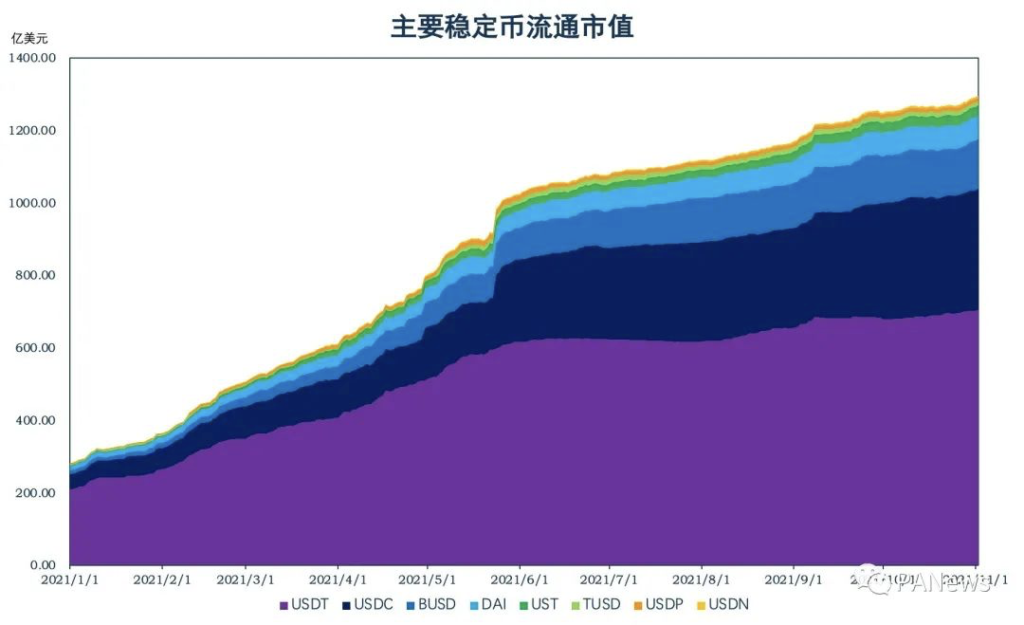

根據 CoinMarketCap 數據,截至 10 月 31 日,主要穩定幣流通市值總計 1,250 億美元,比上月增長 41.1 億美元。它們分別為 USDT 703 億美元、USDC 332 億美元、BUSD 136 億美元、DAI 64.7 億美元、UST 27.9 億美元、TUSD 11.9 億美元、USDP 9.45 億美元、USDN 6.05 億美元,USDT、USDC、BUSD、UST、USDN 流通量小幅上升,DAI、TUSD、USDP 流通量下降。

算法穩定幣概念項目在近期全面覆甦,AMPL 的市值最近一個月增長 250%,且最近半個月均維持通貨膨脹,近期最高價超過 2 美元。Basis Cash 類型的仿盤 Tomb Finance 在 Fantom 上 TVL 超過 3 億美元,錨定 Fantom 的平台幣 FTM。

而最熱門的當屬 Olympus,以太坊上 OHM 市值已維持在 40 億美元附近;Avalanche 上的 Wonderland(TIME)市值超過 13 億美元;Klima DAO 在上線幾天內市值曾超過 10 億美元,現回落至 7.8 億美元;AnubisDAO 更是在上線一天內融資 13,256 ETH 並卷款跑路。

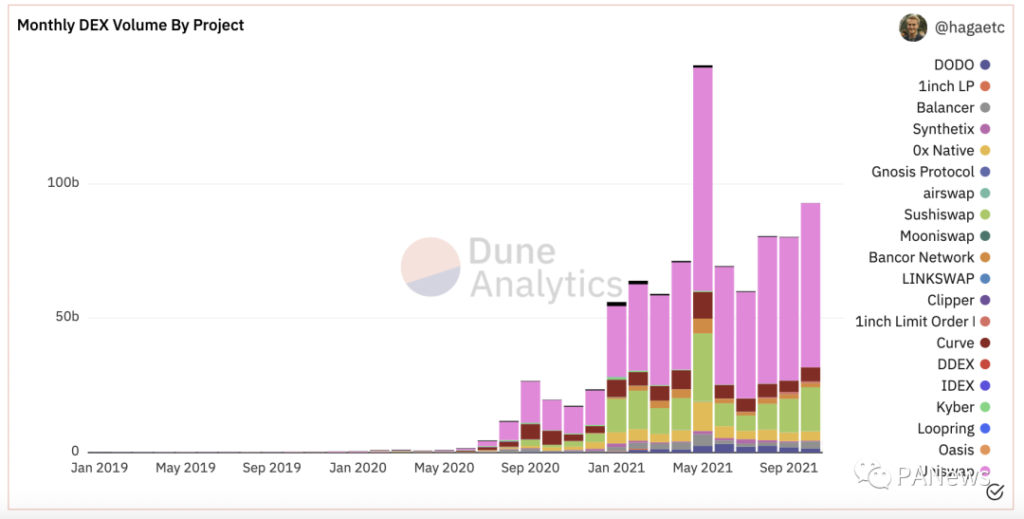

去中心化交易所在排除 5 月份行情波動的特殊情況後,以太坊上 DEX 交易量總體呈上升趨勢,仍是以 Uniswap、SushiSwap、Curve 為主,柴犬幣 SHIB 相關的 ShibaSwap 近期每天的交易量也超過 1 億美元,位於第六位左右,ShibaSwap 中的 TVL 約為 5.6 億美元,此前允許用戶從其它 DEX 遷移流動性。

在其它鏈上,PancakeSwap 近期每天超過 10 億美元的交易量遠超 BSC 生態中的其它交易所,整體僅次於 Uniswap;Solana 上 Raydium、Serum、Saber、Orca 的 TVL 均超過 10 億美元,其中 Raydium 的 TVL 剛好超過 20 億美元;Avalanche、Fantom、Polygon 則分別以 Trader Joe、SpookySwap、Quickswap 為主。

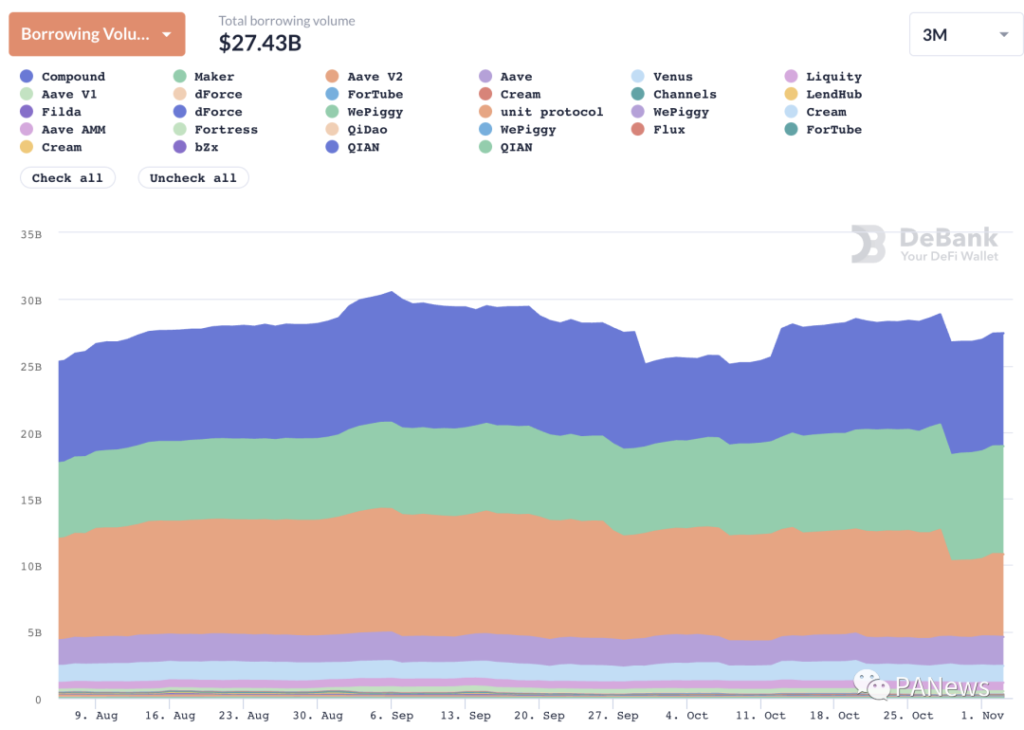

抵押借貸:Aave 因孫宇晨提款 TVL 驟降 20%

截至 10 月 31 日,DeFi 協議中的總借款量為 268 億美元,在過去一個月上升 6.8%。Compound 超過 Aave V2,重新成為總借款量最高的借貸協議,MakerDAO 位居第二。在 Cream 被攻擊後,Tron 創辦人孫宇晨從 Aave 存款池中提取了約 42 億美元的存款,使得 Aave 的 TVL 在過去 7 天下降約 20%,也從原來第一的位置上跌落。得益於多鏈策略,Aave 多個平台的總借款量之和仍然超過 Compound 和 MakerDAO。

以生息資產為抵押品的 Abracadabra 迎來爆發,過去一個月穩定幣 MIM 的流通量從 8.8 億上升至 23.6 億。在此之前,Curve 等平台的 LP 代幣幾乎沒有作用,而現在卻能從 Abracadabra 中借出高達 90% 的穩定幣 MIM,大幅提高資金利用率。

其它平台上,Avalanche 和 Polygon 上均是以 Aave 為主;Fantom 上的 Geist Finance 上線後迅速積累了資金,在收益率下降後,資金溢出至其它項目。

借貸協議是 Solana 的短板

隨著 Solend 的 IDO 的推進,這種情況開始逐漸改善。隨著 IDO 的臨近,Solend 的存款與借款數量快速上升,過去 7 天,Solend 的 TVL 上升超過 100%,並成為 Solana 上最大的借貸協議。

對比 Solend 與 Solana 上目前第二大的借貸協議 Larix,由於前者當前有大量代幣獎勵,且 IDO 推高價格預期,流動性挖礦用戶循環存入並借出同一種資產,縮小存款和借款息差,有利於 Solend 的數據增長。而 Larix 的借款量只有 8,400 萬美元,存款約為 4.2 億美元,資金利用率較低,存在較大的存款和借款息差,由於借款利息過高且挖礦獎勵更低,也就不適合流動性挖礦用戶,這也說明 Larix 的真實存款比例更高。

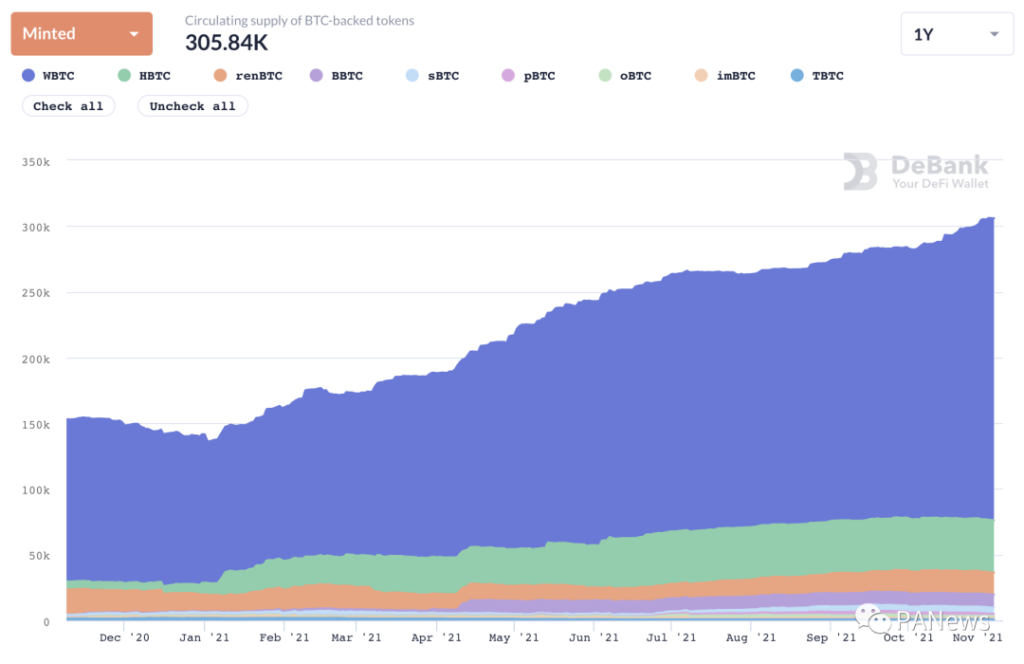

比特幣錨定幣:WBTC 占比持續提升

以太坊上的比特幣錨定幣發行量由 283,960 枚增至 303,933 枚,上升 7.03%。WBTC 的占比從 72.46% 進一步升高至 74.82%,而 HBTC 的占比從 14.05% 降至 13.08%,後者的發行量也有所下降。

總結

DeFi 的底層創新越來越難,但如同 Abracadabra 這樣利用 DeFi 的可組合性,建立在現有 DeFi 基礎設施之上的項目卻很可能得到應用,可能需要更多的關注 DeFi 的微創新。而 OHM 類型的仿盤存在高收益的可能,但風險巨大,甚至可能直接跑路。