技術分析

Opyn推出的Squeeth為何不用永續期權?

Opyn推出Squeeth,為什麼看起來像永續期權的槓桿代幣,那為何不用永續期權呢?

緊貼世界各地區塊鏈社群最新資訊,追蹤 Coindaily 社交平台!

加入 TG 頻道: https://t.me/coindaily_official

Facebook:https://www.facebook.com/CoinDaily_official

Instagram:https://www.instagram.com/coindaily.official

DeFi領域最老牌期權項目是Hegic和Opyn,他們的產品是傳統期權。Hegic的期權類型比較單一,只有ETH和WBTC的看漲/看跌期權。Opyn則相對豐富,不僅頭寸可以被鑄造為ERC20然後在任意DEX上交易,而且還推出了一系列包括工具、模板和實用程序的開發者工具套件,往可組合性的方向靠攏。

Opyn團隊在2021年8月份宣佈要推出永續期權,現在它終於來了——Squeeth。

不過嚴格來說,Squeeth並不是永續期權,而是一種槓桿代幣,但對交易者而言,也能夠實現跟永續期權以及永續期貨差不多的功能,即帶槓桿的頭寸。支持者認為,Squeeth是DeFi衍生品領域的一項重大創新,未來對交易者有很大的吸引力,那麼Squeeth到底是什麼呢?

原理——ETH²的槓桿代幣

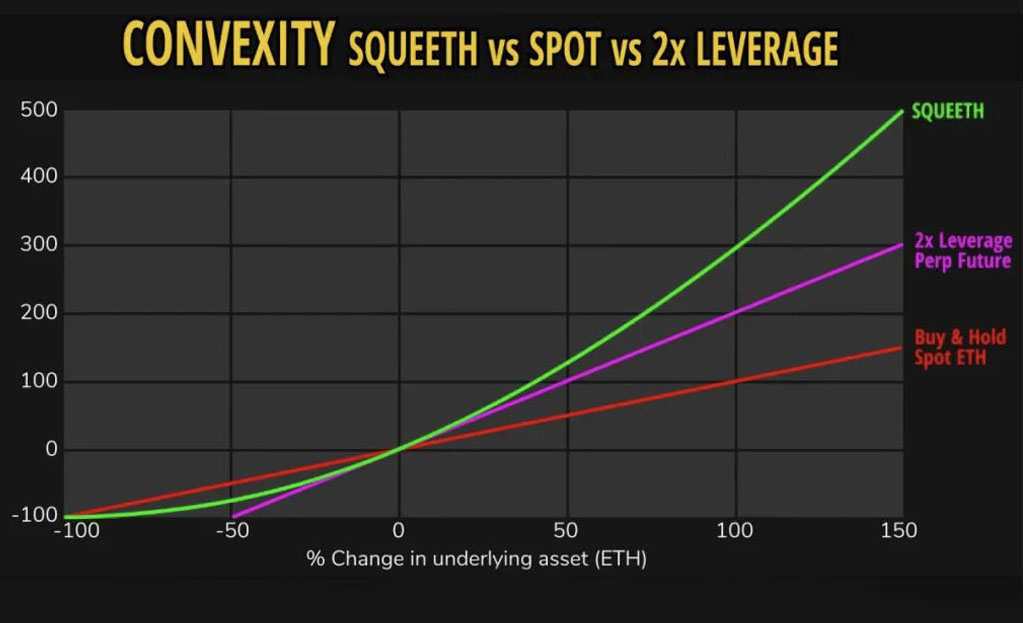

Squeeth是一個關於ETH指數代幣的智能合約。這個指數並不是我們常見的那種加了若干倍槓桿的代幣),而是平方——假如ETH上漲5倍,那麼Squeeth的指數代幣oSQTH則漲25倍,反之亦然。

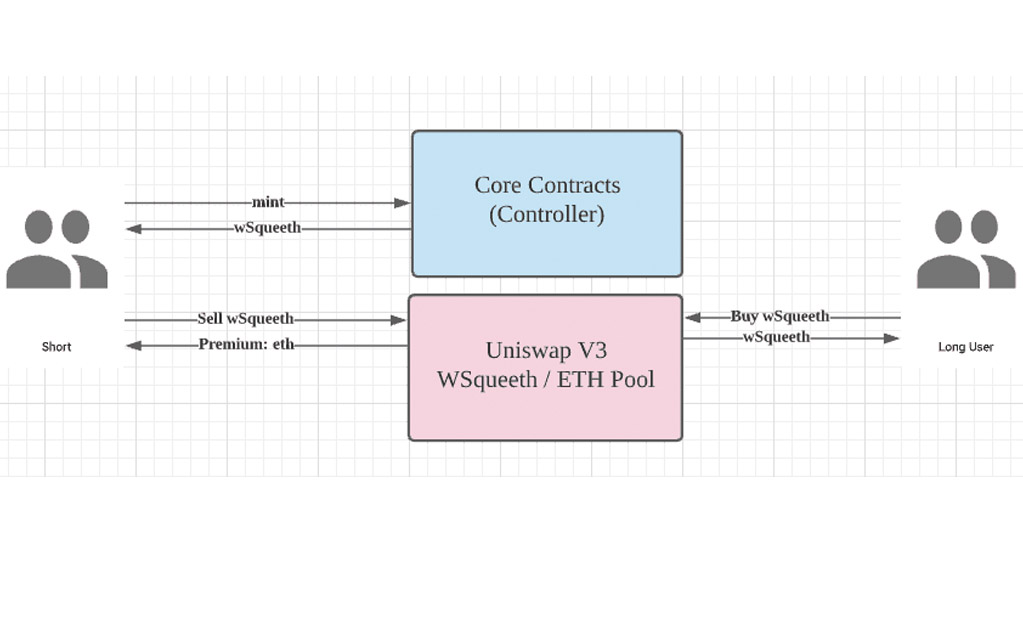

因為指數代幣沒有到期日,而且還帶槓桿,所以買入即做多,賣出即做空,看起跟永續衍生品差不多。你可以在Squeeth上抵押ETH或者Uniswap 的LP代幣(抵押比率是200%),鑄造出oSQTH,然後拿到Uniswap V3上賣出,就是做空ETH,並且還能收資金費率(如果價格上漲的話)。你也可以在Uniswap V3上買入,持有即做多。當然也可以在Squeeth上銷毀,拿到抵押品。

既然有槓桿,就一定有平倉或者清算機制,否則oSQTH的價格漲上天了,但實際上抵押品卻還是那麼點兒。Squeeth會給每個鑄造oSQTH的訂單(可以理解為頭寸)都設置一個金庫,當抵押比率低於150%時,就會被清算。

清算人找到低於1.5倍的金庫,補齊欠下的oSQTH,然後解鎖出對應金額的抵押品,並獲得10%的獎金。到這裡看起來,oSQTH這個槓桿代幣仍然像是永續期貨,而不是永續期權。

但oSQTH追蹤的不是價格的若干倍,而是平方,所以那些鑄造oSQTH的人一定會被清算(除非ETH價格一路走低直至歸零),就像看漲期權終會被行權那樣。所以從設計機制上看,Squeeth類似於ETH永續看漲期權。

優勢是永續期權的優勢

Squeeth相比於傳統期權,沒有到期日,所以無需挪倉,流動性也可以集中,可問題是,永續期權不也是這樣麼……

既然有永續期權,那為什麼要選擇Squeeth呢?Squeeth並非一無是處,而是有著特定的應用場景。如果有人短期看漲ETH,那麼就買入oSQTH。假如真的上漲,那麼收益要比2倍槓桿更多。當但是如果ETH長期上漲,那麼就需要不斷扣除資金費率,最後資金費率會抵消上漲。

假如最終下跌,但作為FT的槓桿代幣不會被平倉,所以相應風險會更低,而且還能賺點資金費率。

短期看漲ETH的人獲利了,意味著空頭(鑄造oSQTH的人)虧損了。值得一提的是,空頭鑄造oSQTH的最低抵押金額為6.9個ETH,再考慮到Gas費,這種高波動性的產品其實更適合鯨魚來短期投機。

Squeeth還有一個優勢是它把槓桿頭寸轉化為FT(ERC20代幣),所以幾乎不用考慮流動性的問題了。另外還有一個隱形優勢,那就是Opyn團隊實力比較強,為Squeeth智能合約提供了1000萬美元的保險,而且還有100萬美元漏洞賞金計劃,這些都保障了產品的安全穩健運行。

總結

至於Squeeth的具體用途,可以用來投機,也可以用來賺取資金費率,也可以用來對衝。只是有一點,為什麼不直接用永續期權呢?Squeeth沒有到期日,可以提供無限上行的槓桿頭寸,永續期權都能實現,而且可選擇的投資方向也更多——看漲多頭,看跌空頭、看漲空頭、看跌多頭。

更重要的是,Squeeth的優勢是相對於2倍槓桿而言的,但永續期貨或者永續期權可以選擇不同倍數的槓桿……不管是FTX這種中心化衍生品交易所還是Deri Protocol這種去中心化衍生品交易所,交易者都有更多的選擇。

但無論如何,Squeeth提供了一種新型的衍生品工具,它對短期看漲ETH的投資者來說是一種比永續期權更方便的投資方式,未來也許能探索出更適用的場景出來。